Shuningdek qarang

25.01.2024 12:43

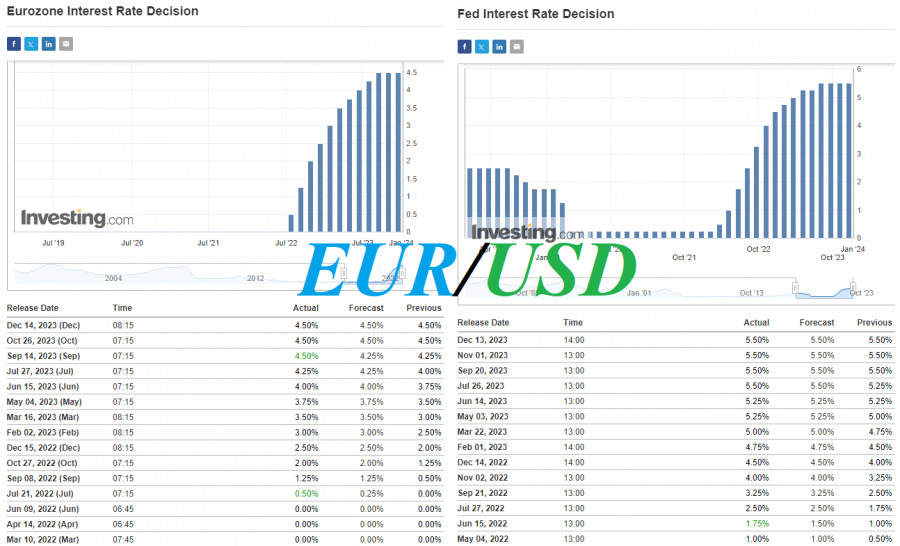

25.01.2024 12:43Рынки притихли, а инвесторы находятся в режиме ожидания накануне публикации (в 13:15 GMT) решения ЕЦБ по процентным ставкам. Забегая вперед, отметим, что широко ожидается, что руководители ЕЦБ не станут менять параметры денежно-кредитной политики и сохранят осторожную позицию, оставив процентные ставки на прежних уровнях: ключевую – на уровне 4,50%, депозитную – на уровне 4,00%, а маржинальную – на уровне 4,75%.

*) см. Экономический календарь

Как недавно сообщили в Евростате, финальная оценка декабрьских индексов потребительских цен в еврозоне в основном совпала с предварительной, за исключением базового CPI. Он оказался немного выше предварительной оценки (+0,5% против предварительных +0,4%). В целом же годовой CPI еврозоны ускорился в декабре до +2,9% с +2,4% месяцем ранее (при прогнозе в +3,0%), а годовой базовый CPI замедлился до +3,4% с 3,6% в ноябре (при прогнозе в +3,5%).

В свою очередь, опубликованная в прошлый вторник инфляционная макростатистика из Германии также не смогла поддержать евро: декабрьские уточнённые данные по инфляции не зафиксировали изменений по сравнению с ноябрьскими данными, когда индекс потребительских цен составлял +0,1% (+3,7% в годовом выражении).

Индекс же цен производителей в Германии сократился в декабре с -0,5% до -1,2% и с -7,9% до -8,6% в годовом исчислении, превзойдя ожидания. Немецкая промышленность остаётся под давлением падения спроса на продукцию и объёма заказов, что заставляет предприятия снижать цены.

Хотя, данные свидетельствуют о все еще высоком значении инфляции в еврозоне (целевой уровень потребительской инфляции ЕЦБ находится вблизи 2,0%), тенденция ее замедления также присутствует (предыдущие значения годового CPI: +2,4%, +2,9%, +4,3%, +5,2%, +5,3%, +5,5%, +6,1%, +6,1%, +7,0%, +6,9%, +8,5%, +8,6% (в январе 2023 года), в то время как в Еврозоне сохраняются риски рецессии.

О продолжающемся замедлении общеевропейской экономики, в частности, свидетельствуют опубликованные в среду индексы PMI. Так, предварительный PMI в производственном секторе Германии скорректировался в январе до 45,4 (с 43,3 ранее), в секторе услуг - до 47,6 (с 49,3 ранее), а составной до 47,1 (с 47,4 ранее). Аналогичный PMI еврозоны вырос до 46,6 (против 44,4 в декабре и прогноза в 44,8), а в секторе услуг наоборот снизился в январе до 48,4 (с 48,8 ранее при прогнозе в 49,0). Все показатели остаются ниже отметки 50, отделяющей рост активности от замедления, и говорят, что деловая активность в еврозоне продолжает замедляться. Экономисты же считают, что спад может быть более длительным, чем ожидалось ранее.

Об ухудшении делового климата также засвидетельствовал опубликованный сегодня утром индекс делового климата IFO в Германии, который снизился в январе до 85,2 (с 86,3 в декабре при прогнозе в 86,7). При этом индекс оценки текущих экономических условий составил 87,0 (ниже декабрьского показателя 88,5 и прогноза в 88,6), а индекс ожиданий IFO, отражающий прогнозы компаний на ближайшие шесть месяцев, снизился до 83,5 с 84,8 ранее.

Другими словами, эти данные усиливают ожидания рынка относительно сегодняшнего нейтрального решения ЕЦБ по процентным ставкам. Наибольший интерес будет представлять пресс-конференция. Она начнется в 13:45 (GMT), и глава ЕЦБ Кристин Лагард пояснит принятое банком решение и, вероятно, обрисует ближайшие планы в отношении кредитно-денежной политики. Не исключено, что уже в апреле или мае ЕЦБ приступит к ее смягчению и объявит о снижении процентной ставки на 0,25%. Если Лагард скажет о таких намерениях руководства ЕЦБ, то логично ожидать резкого падения евро и пары EUR/USD, соответственно. И, наоборот, жесткий тон ее выступления в отношении кредитно-денежной политики центрального банка укрепит евро.

*) см. торговые индикаторы Instaforex по EUR/USD

Но это еще не все главные события сегодняшнего торгового дня.

Инвесторы также будут внимательно следить за данными из США: в 13:30 (GMT) будет опубликована статистика по динамике ВВП за 4-й квартал 2023 года и по числу заявок на пособия по безработице. Предполагается рост американской экономики в 4-м квартале в +2,0%. Это даст средний годовой прирост за 2023 год в районе 2,8% - 3,0%. Сильные данные по ВВП США могут повысить вероятность не только сохранения процентной ставки ФРС на высоких уровнях более продолжительное время, но и еще одного повышения. Однако, более слабые данные могут стать сигналом для ФРС к снижению стоимости заимствований. Вероятнее всего, здесь речь может идти о первом полугодии текущего года.

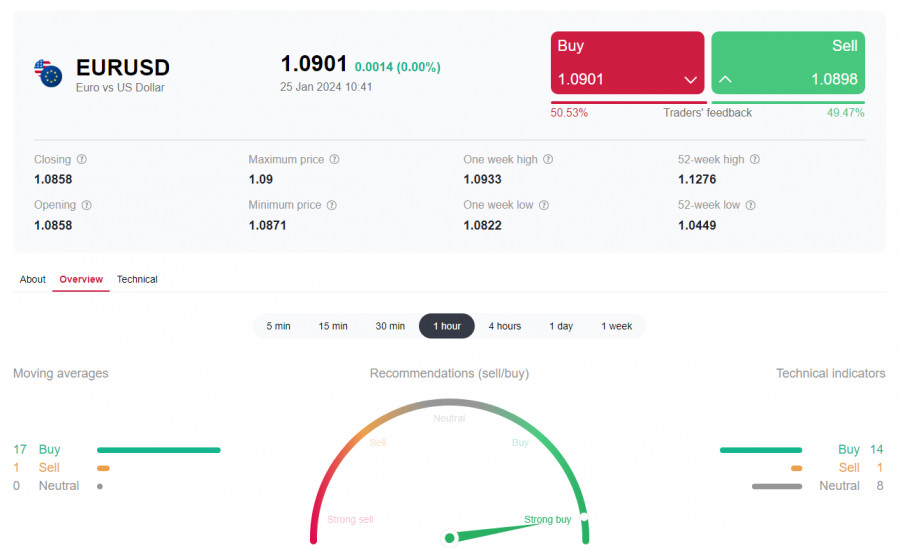

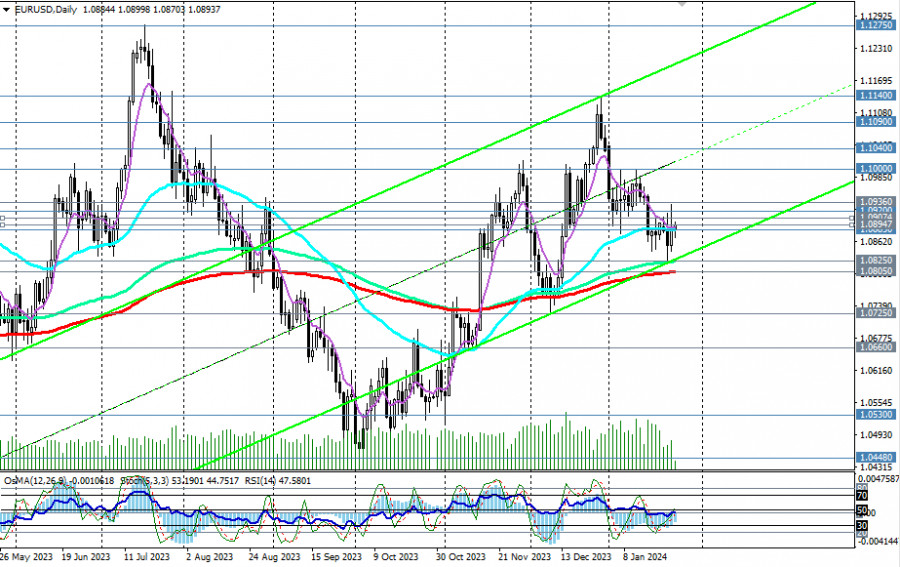

С технической же точки зрения EUR/USD остаётся торговаться в зоне среднесрочного бычьего рынка, выше ключевого уровня поддержки 1.0805 и в зоне долгосрочного медвежьего рынка, ниже ключевого уровня сопротивления 1.1000.

При этом, технические индикаторы на дневном и недельном графиках пары также показывают смешанную динамику. Таким образом, итоги сегодняшнего заседания ЕЦБ могут придать паре EUR/USD новый импульс для движения в ту или иную сторону, причем – в любую (подробнее см. в EUR/USD: торговые сценарии на 25.01.2024).

Вы сегодня уже поставили лайк статье

*Taqdim etilgan bozor tahlili axborot tavsifiga ega va bitim tuzish uchun ko'rsatma bo'lib hisoblanmaydi.

AQSh Prezidenti Donald Tramp yana bir bor Federal rezerv tizimi raisi Jerom Powell haqidagi fikrini bildirdi va foiz stavkalarining pasayish sur'atidan noroziligini ochiq aytdi. Fed siyosatiga nisbatan navbatdagi ommaviy norozilik

Bozor har qanday ijobiy yangiliklarga nisbatan haddan tashqari sezgirlik ko'rsatmoqda, biroq eng yaxshi kunlari ortda qoldi. AQSh aksiyalarining qiymati MSCI All Country World Indexga nisbatan dekabr oyida eng yuqori cho'qqisiga

Yevropa Markaziy bankining yuqori lavozimli amaldoriga ko'ra, prezident Donald Tramp butun dunyoni hammaga zarar yetkazuvchi o'yinga tortdi — bu esa uning noto'g'ri iqtisodiy mulohazalarga asoslangan savdo siyosatiga ishora qiladi. "Trampning

Payshanba kuni juda oz makroiqtisodiy voqealar rejalashtirilgan, biroq kechagi voqealar bozordagi ishtirokchilar aksariyat statistik ma'lumotlarga e'tibor bermayotganini yana bir bor ko'rsatdi. Faqat ayrim hisobotlar narxga ta'sir qilmoqda. Shunga qaramay, bugun

Kutilganidek, Yevropa Markaziy banki barcha asosiy foiz stavkalarini chorak punktga kamaytirdi, natijada depozit stavkasi 2.25% ga tushdi. Mazkur yig'ilishda yangi xodimlar prognozlari e'lon qilinmadi, shuningdek, "Ozodlik kuni" sabab global savdodagi

Bozorlarda yangi eyforiya to'lqini boshlandi. Ko'pchilik buni tasodif deb hisoblamaydi: insondan hamma narsani olib qo'yib, ozgina narsani qaytarsangiz ham, u o'zini baxtli his qiladi. Xo'sh, bozorlardagi bu yangi optimizmga nima

Qo'rquv falaj qiladi, ammo harakat davom etadi. Investorlar Federal rezerv mustaqilligiga Donald Tramp tomonidan uyushtirilgan hujumlar tufayli yuzaga kelgan xavotirni asta-sekin yengib o'tmoqda va Xalqaro Valyuta Jamg'armasining salbiy prognozlari fonida

Sekin va ishonchli harakat — g'alaba kaliti! Donald Trampning Jerom Pauellga qarshi hujumlari fonida, Bitcoin sokinlikda mart oyining boshidan beri eng yuqori darajalarini zabt etdi. Federal zaxira tizimining mustaqilligi xavf

Oltin narxi haddan tashqari sotib olingan sharoitda $3500 darajasida yangi tarixiy maksimumni o'rnatgach, orqaga tortilmoqda. Shunga qaramay, Trampning tarif siyosatidan kelib chiqadigan mumkin bo'lgan iqtisodiy oqibatlarga oid xavotirlar saqlanib qolayotganligi

SMS/E-mail

xabarlar

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.